|

А.М. Рыбников

Платежные системы

Учебное пособие – Симферополь: ТНУ, 2011. – 228 с.

Глава 7. Основные принципы функционирования платежных систем, основанных на использовании пластиковых карт

7.2. Классификация платежных систем, основанных на использовании пластиковых карт

7.2.3. Банковская платежная карта

Банковская платежная карточка - это

персонифицированная пластиковая карточка с магнитной полосой или чип-модулем,

которая является ключом доступа к управлению банковским счетом и предоставляет

ее владельцу возможность безналичной оплаты товаров или услуг в различных

торговых и сервисных предприятиях, принимающих карточки к оплате, получать

наличные в отделениях банков и в банкоматах, а также пользоваться другими

дополнительными услугами и определенными преимуществами.

Появившись в середине прошлого века, банковские карты получили

распространение в более 200 странах мира и стали неотъемлемым атрибутом

цивилизованного человека.

Сегодня

банковские карточки выступают ключевым элементом электронных банковских систем,

все более активно вытесняя привычные чековые книжки и наличные. Та особенность,

что на карте содержится определенная информация, которая необходима для доступа

к счету в банке, проведения расчетов за товары и услуги, а также снятия

наличных, позволяет платежной карте служить простым и прогрессивным средством в

организации безналичных расчетов.

Кроме

того, что банковская пластиковая карточка предоставляет круглосуточный доступ к

банковскому счету, у держателя такой карты появляется целый ряд преимуществ.

Полный перечень этих преимуществ зависит от типа карты. Однако какой бы ни была

карточка, ее преимущества перед наличными следующие:

- Надежность.

Потеря банковской карты не означает, что деньги пропали. Карту могут украсть,

ее можно потерять, она может сгореть при пожаре, но деньги все равно будут

храниться на банковском счете. Если даже кто и завладеет картой, он не сможет

воспользоваться денежными средствами вследствие надежной защиты.

- Удобство.

У держателя карточки исчезают проблемы, связанные со сдачей при расчете за

товары и услуги. Ему не смогут выдать фальшивые купюры, обсчитать и недодать

сдачу, и размеры кошелька не будут меняться от размера суммы на карте.

- Простота.

При выезде за границу у держателя банковской карты возникает гораздо меньше

проблем, чем при вывозе наличных. Карта является ключом доступа к денежным

средствам на банковском счете, а значит, ему не надо ее декларировать. Так же

отпадает необходимость обмена валюты на местную, так как при оплате товаров и

услуг конвертация осуществляется автоматически.

- Экономия.

При осуществлении валютно-обменных операций за границей расходы, связанные с

этим, снижаются, поскольку конвертация осуществляется по более выгодному курсу,

чем в обменных пунктах.

- Доход.

В отличие от наличных, средства, размещенные на счете в банке, которым

пользуется держатель при проведении операций с использованием карты, приносят

дополнительный доход в виде процентов на остаток средств.

- Контроль.

Имея карту, очень удобно контролировать семейный бюджет и вести домашнюю

бухгалтерию. Держателю карты не нужно вспоминать сколько и на что он потратил

средств, поскольку всегда можно получить выписку со счета.

В зависимости от типа расчетной схемы различают кредитные и

дебетовые карты. Кредитная карточка - это универсальное платежное

средство, с помощью которого владелец карты может осуществлять платежи за

товары и услуги и получать наличные не только за счет собственных средств, но и

за счет кредита, предоставленного банком.

Главная

особенность кредитной карты - открытие банком кредитной линии, которая

используется автоматически каждый раз, когда осуществляется приобретение товара

или берется кредит в денежной форме (выдача наличных). Кредитная линия

действует в пределах установленного банком лимита. В некоторых системах

банковская кредитная карта может использоваться для льготной оплаты некоторых

видов услуг, а также для получения денег в банковских автоматах.

Лимит

кредитования определяется банком-эмитентом каждому владельцу карты

индивидуально, в зависимости от финансового состояния клиента и его кредитной

истории. После окончания отчетного месяца клиент получает выписку по счету, где

указывается, какую долю использованного кредита он должен возместить для

возобновления кредитного лимита.

Банк-эмитент,

как правило, устанавливает конкретные сроки возврата кредита клиентом. В случае

задержки возврата кредита, банк имеет право взимать заранее оговоренные с клиентом

проценты за каждый день просрочки.

Условия

предоставления кредита и порядок осуществления платежей по кредитным картам

определяют банки-эмитенты. Они могут заметно отличаться в зависимости от

отдельных эмитентов. Так, по одним картам предоставленный платежный кредит

должен быть погашен в течение месяца, а по другим осуществленные платежи в

течение 25 дней вообще не считаются кредитом и за них не взимается процент. По

одним картам разовые платежи могут ограничиваться определенными суммами, по

другим - нет, а только общим лимитом кредитной линии, по третьим картам может

допускаться даже превышение этого лимита. Конкурентная борьба между банками за

своих клиентов заставляет их постоянно совершенствовать кредитные карты и

делать их все более привлекательными для клиентов.

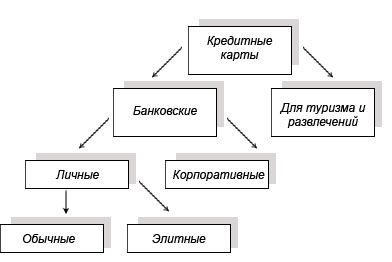

Рассмотрим

более подробно виды кредитных карт и дадим им краткую характеристику (рис.7.3).

Кредитные

карты можно разделить на две группы - банковские карты и карты для туризма и

развлечений. Банковские карточки могут быть личными и корпоративными.

Личная

карточка (индивидуальная) выдается отдельным клиентам банка (эмитирована

на физическое лицо) и может быть "Стандартной" (обычной), т.е.

рассчитанной на массовый рынок, или "Золотой/Платиновой" (элитной),

рассчитанной на граждан с высокими доходами и высоким кредитным рейтингом.

Элитные (привилегированные) карты предназначены для лиц с высокой

кредитоспособностью и предусматривают для их владельцев много дополнительных

услуг и льгот.

Корпоративная карточка

выдается работникам юридического лица (фирмы, организации и т.д.) для оплаты

расходов, связанных с их хозяйственной деятельностью и со служебными

командировками. На основе корпоративной карты организация может выдавать

индивидуальные карточки избранным лицам (руководителям или ценным сотрудникам).

Им открывают персональные счета, "привязанные" к корпоративному

карточному счету. Владельцами счетов корпоративных карт являются юридические

лица. Ответственность перед банком по корпоративному счету несет организация, а

не индивидуальные владельцы корпоративных карточек.

Рис. 7.3. Виды кредитных карт

Карты

для туризма и развлечений выпускаются компаниями, которые

специализируются на обслуживании туристических услуг, например American Express

и Diners Club. Карты принимаются к обслуживанию сотнями тысяч торговых и

сервисных предприятий во всем мире для оплаты товаров и услуг, а также

предоставляют владельцам льготы на бронирование авиабилетов, номеров в

гостиницах, получение скидок с цены товара, страхованию жизни и др.

Главные

отличия этого вида карточек от банковских кредитных карт - отсутствие разового

лимита на покупки и обязанность держателя карты погасить задолженность в

течение месяца без права пролонгировать кредит. В случае просрочки платежа с

владельца карты взимается повышенный процент.

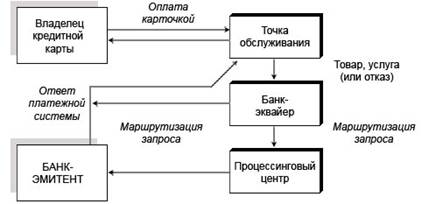

Рассмотрим

последовательность операций, выполняемых субъектами платежной системы в процессе

предоставления услуг и приобретения товаров с помощью кредитных карт (рис.

7.4):

1.

Желая совершить покупку (или оплатить полученную услугу), держатель карты дает

ее продавцу.

2.

Продавец должен убедиться в возможности совершения сделки. Для этого он

проверяет подлинность карточки и правомочность распоряжения ею покупателем.

Визуально можно проверить отвечает ли карточка спецификациям платежной системы,

совпадает внешность предъявителя карточки с изображением на фотографии (если

присутствует). С помощью POS-терминала осуществляется следующая проверка.

Терминал считывает номер карты и проверяет, нет ли ее в стоп-листе и при

необходимости (если сумма сделки не превышает лимита платежной системы)

проводит авторизацию. При принятии решения банк-эквайер руководствуется

данными, которые поступили от точки обслуживания, а также информацией о

держателе карточки, его лимиты, об осуществлении сделок, хранящихся в базе

данных. Эта информация может находиться или в базе банка-эквайера, или

процессингового центра, или банка-эмитента. Местоположение информации зависит

от конкретной организации хранения данных в платежной системе на данный момент.

При превышении лимита платежной системы эквайер в обязательном порядке должен

передать запрос на авторизацию платежной системе, которая и осуществляет

принятие решения.

Рис 7.4. Механизм

расчетов на основе кредитных карт

Если

возникают сомнения, продавец имеет право требовать предъявления документа,

подтверждающего личность, а в случае его отсутствия отказаться от совершения

сделки.

3.

Удостоверившись в том, что сделка может быть осуществлена, продавец оформляет

чек (слип), при этом переносит на него данные с карты. При ручной обработке для

этого используют импринтер, где держатель карты затем подписывается (чаще три

экземпляра чека) и продавец обязан проверить, совпадает ли подпись на слипе с

образцом подписи на карте (подпись на карточке обязательна).

При

автоматической обработке чек печатается в двух экземплярах POS-терминалом,

которые подписываются покупателем: 1-й выдается покупателю, а 2-й чек остается

у продавца (предприятия).

4.

Карточка, приобретенный товар и 1-й экземпляр чека передаются покупателю.

5. В

конце дня точка обслуживания пересылает в банк-эквайер сведения о трансакциях

за день (при обработке вручную пересылка может осуществляться один раз в

несколько дней). При этом в случае ручной обработки пересылаются экземпляры

слипов, а при автоматической обработке POS-терминал передает каналом связи

накопленные за день данные.

6.

Банк-эквайер проверяет сделки и осуществляет расчеты с точкой обслуживания

(делает перерасчет средств на ее расчетный счет). Трансакции, которые касаются

держателей карт - клиентов других эмитентов, передаются в процессинговый центр.

7.

Процессинговый центр проводит обработку переданных банками-эквайерами

трансакций и формирует отчетные данные для проведения взаиморасчетов между

банками - участниками платежной системы. Общие итоги передаются в расчетный

банк системы, а отдельные рассылаются банкам-участникам как сообщение о

проведении взаиморасчетов.

8.

Расчетный банк проводит взаиморасчеты между банками-участниками, которые

открыли у него корреспондентские счета. Другие банки–участники осуществляют

перечисление самостоятельно.

9.

Держатели карточек возвращают банкам-эмитентам средства, предоставленные им в

кредит на приобретение товаров и получение услуг.

Процесс

выдачи наличных по кредитной карте полностью аналогичен процедуре платежа за

товары/услуги, с той лишь разницей, что в этом случае точками обслуживания

являются сами банки-эквайеры - их отделения и филиалы, и/или банкоматы. Кроме

того, банкоматы работают в режиме on-line и проводят авторизацию при каждой

выдаче наличных.

Дебетовые

карты предназначены для оплаты товаров и услуг, получения наличных в банках

путем прямого списания денег со счета владельца карточки в банке. Дебетовой

картой нельзя воспользоваться при оплате покупки, если на счету отсутствуют

деньги.

При

отсутствии или недостатке средств на карточном счете при выполнении операций с

использованием карты по дебетовой схеме есть возможность предоставления

краткосрочного кредита - овердрафта.

Карты

с овердрафтом дают возможность делать платежи сверх суммы, зачисляемой на счет

владельца карты (небольшая сумма кредита без специального кредитного договора).

Условия

овердрафта определяются при открытии карточного счета и указываются в

соглашении, которое заключается между держателем дебетовой карты и

банком-эмитентом.

Итак, банковская платежная карточка - это персонифицированный

платежный инструмент, который предоставляет возможность владельцу карты

осуществлять безналичные расчеты по оплате товаров или услуг, а также получения

наличных в отделениях банков и банковских автоматах (АТМ). Принятие карточки к

оплате и выдача наличных по ней осуществляется предприятиями торговли (сервиса)

и банками, которые являются членами платежной системы, обслуживающей карты.

Небанковскими

(торговыми) являются карточки, выпускаемые в обращение юридическими лицами для

расчетов за товары (услуги), которые принадлежат им на правах собственности.

Например, телефонные карты, карты метрополитена, интернет-карты и т.д.

|