|

С.И. Головань, М.А. Спиридонов

Бизнес-планирование и инвестирование

Учебник. Ростов н/Д: Феникс, 2008. – 302 с.

9. МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

9.2 Выбор нормы дисконтирования

Одно из

основных положений теории оценки эффективности инвестиционных проектов состоит

в необходимости учета фактора времени. Однако проявления этого фактора могут

быть различны, и необходимо перечислить наиболее важные из них:

-

динамичность технико-экономических показателей предприятия.

Важно учитывать изменения во времени объемов и структуры производимой

продукции, норм расхода сырья, численности персонала, длительности

производственного цикла, норм запасов и т. п. в период освоения вводимых

мощностей, а также в проектах, предусматривающих последовательное техническое

перевооружение производства в период реализации проекта или разработку сырьевых

месторождений. Динамичность показателей учитывается при формировании исходной

информации по шагам расчетного периода;

-

сезонность производства и/или реализации продукции,

проявляющаяся в сезонных колебаниях объемов поставки сырья, производства

продукции и/или спроса на нее, а также запасов и дебиторской задолженности.

Сезонность является одним из частных проявлений динамичности и упоминается

здесь потому, что во многих расчетах эффективности она игнорируется. Сезонные

колебания особенно существенны в начальный период функционирования введенных

производств. Их целесообразно учитывать, устанавливая начало расчетного периода

в виде конкретной календарной даты;

-

физический износ основных средств, обусловливающий общие

тенденции к снижению их производительности и росту затрат на их содержание,

эксплуатацию и ремонт на протяжении расчетного периода. Физический износ должен

учитываться в исходной информации при формировании производственной программы,

операционных издержек (в том числе расходов на периодически проводимый

капитальный ремонт) и установлении сроков замены основного технологического

оборудования. Рациональные сроки службы основных средств могут определяться на

основе расчетов эффективности соответствующих вариантов проекта и в общем случае

не обязаны совпадать с амортизационными сроками;

-

изменение во времени цен на производимую продукцию и потребляемые

ресурсы. Данное обстоятельство учитывается непосредственно при

формировании исходной информации для расчетов эффективности;

-

изменение во времени параметров внешней среды (цен, ставок

налогов, пошлин, акцизов, размеров минимальной месячной оплаты труда,

налогового и иного законодательства и т. п.) учитывается непосредственно при

формировании исходной информации для расчетов эффективности;

-

разрывы во времени (лаги) между производством и реализацией

продукции и между оплатой и потреблением ресурсов;

-

разновременность затрат, результатов и эффектов, то есть

осуществление их в течение всего периода реализации проекта, а не и какой-то

один фиксированный момент времени. Этот аспект фактора времени учитывается в

расчетах путем дисконтирования денежных потоков.

Один из

основных принципов оценки эффективности инвестиционных проектов требует

сопоставления связанных с проектом результатов и затрат на протяжении всего

периода его реализации. Для этого результаты и затраты, относящиеся к разным

моментам времени (разновременные), должны быть предварительно приведены в

сопоставимый вид.

Неравноценность

разновременных затрат и результатов обычно проявляется в том, что получение

дохода сегодня считается более предпочтительным, чем получение дохода завтра, а

расходы сегодня – менее предпочтительными, чем расходы завтра.

Поэтому говорят о таком понятии,

как стоимость денег во времени, означающем, что рубль, полученный раньше, стоит

больше чем рубль, полученный позже. Для нас это, в частности, означает, что

невозможны прямые арифметические манипуляции с данными денежного потока в силу

того, что они находятся в разных временных интервалах и поэтому несопоставимы.

Существует несколько причин

этого, которые все вместе характеризуются термином "вмененные (или

альтернативные) издержки". То есть, если рубль получен сейчас, то

существуют возможности получить доход от этого рубля. Эти возможности

пропадают, если рубль не получен до определенного момента в будущем.

Таким образом, в содержание

понятия альтернативной стоимости вкладывается действие несколько факторов:

-

возможность получения дохода в будущем на сегодняшнюю наличность;

-

снижение покупательной способности денег с течением времени из-за

инфляции;

-

естественное желание человека потреблять сегодня, а не в будущем.

Поэтому тот, кто отказался от

использования рубля сейчас с целью получить доход в будущем, требует

компенсации за сокращение стоимости будущих процентных поступлений. И эта

компенсация принимает форму процентных ставок.

А любая процентная ставка

включает три компонента:

-

компенсацию инфляции;

-

безрисковый доход (доходность вложения в безрисковые активы);

-

премия за риск (компенсация за риск, связанный с инвестициями).

Таким

образом, для оценки эффективности инвестиционных проектов необходима процедура

(или расчетная формула), позволяющая приводить разновременные затраты и

результаты в данном денежном потоке к сопоставимому виду с учетом их различной

предпочтительности, неравноценности. Такая процедура в общем случае называется дисконтированием

(приведением к одному моменту времени).

Дисконтирование

является процессом, обратным исчислению сложного процента. Начислением сложного

процента называется процесс роста основной суммы вклада за счет накопления

процентов, а сумму, полученную в результате накопления процентов, называют

будущей стоимостью суммы вклада по истечении периода, на который осуществляется

расчет. Первоначальная сумма вклада называется текущей стоимостью (см. таблицу

9.4).

Таблица 9.4 – Экономическое

содержание компаундирования и дисконтирования

|

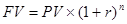

Определение наращенной суммы

инвестиций (компаундирование)

|

Приведение (дисконтирование)

стоимостного показателя к заданному моменту времени

|

|

|

Наращенная сумма инвестиций – это

первоначальная их сумма вместе с начисленными на нее процентами.

|

Дисконтирование – средство

определения любой стоимостной величины на некоторый момент времени при

условии, что в будущем она составит величину FV.

|

|

Если за момент приведения принимается

конец расчетного периода, то процедура называется расчетом наращенной суммы,

либо компаундированием. В этом случае приведение осуществляется путем

умножения текущих значений денежного потока на множитель наращения.

|

Если за момент приведения принимается

начало расчетного периода, то процедура приведения называется

дисконтированием. В этом случае приведение осуществляется путем умножения

текущих значений денежного потока на дисконтный множитель.

|

|

(9.1)

(9.1)

|

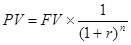

(9.2)

(9.2)

|

|

– множитель наращения – множитель наращения

|

– дисконтный множитель – дисконтный множитель

|

где

FV – будущая стоимость;

PV – текущая стоимость;

– ставка процента

(норма дисконта); – ставка процента

(норма дисконта);

n – число стандартных периодов

времени, в течение которых генерируются доходы от проекта.

При начислении сложного процента

(определении наращенной суммы инвестиций) находят будущую стоимость путем

умножения текущей стоимости на (1 + ставка процента) столько раз, на сколько

лет делается расчет (см. формулу 9.1).

При дисконтировании находят

текущую стоимость путем деления будущей стоимости на (1 + ставка процента)

столько раз, на сколько лет делается расчет (см. формулу 9.2).

Дисконтирование, как и

начисление сложного процента, базируется на использовании процентной ставки.

Чтобы упростить расчеты при начислении сложного процента и при дисконтировании,

используются специальные таблицы, в которых для каждого года и для каждой

процентной ставки заранее вычислены величины  и и  . Эти величины называются

соответственно множителем наращения и дисконтным множителем. . Эти величины называются

соответственно множителем наращения и дисконтным множителем.

Входящий

сюда показатель  носит название нормы

дисконта, он отражает темп роста относительной ценности денег при более

раннем их получении (или при более позднем расходе). носит название нормы

дисконта, он отражает темп роста относительной ценности денег при более

раннем их получении (или при более позднем расходе).

Как определить ставку процента

для дисконтирования, так называемую норма дисконта (или ставка дисконтирования,

сравнения) ? В экономическом анализе ее определяют как уровень доходности,

который можно получить по разным инвестиционным возможностям. При финансовом

анализе, за ставку дисконта (коммерческая норма дисконта) берут

типичный процент, под который данная фирма может занять финансовые средства.

Если банки кредитуют фирму по ставке 15%, то это и будет ставкой дисконта.

При оценке

эффективности участия в проекте акционерные фирмы учитывают, чтобы предельно

допустимая доходность реализуемых фирмой инвестиционных проектов

согласовывалась с объявленной дивидендной политикой. Например, будет сложно

объяснить акционерам, почему фирма решила реализовать проект с доходностью

акционерного капитала 10%, если политика фирмы предусматривает выплату

дивидендов не ниже 13%. Разумеется, в случае серьезных изменений рыночной

ситуации объявленная дивидендная политика может быть скорректирована, однако в

"обычных" ситуациях при стабильной экономике страны предусматривать

норму дисконта на уровне, не позволяющем поддержать объявленный уровень

дивидендных выплат, было бы для администрации фирмы нерационально.

Отдельно

следует рассмотреть вопрос об установлении нормы дисконта для государства и

общества – социальной нормы дисконта. Необходимость в этом

возникает в тех случаях, когда проект требует государственной поддержки или

когда оценивается его общественная и бюджетная эффективность.

В отличие от

частного предпринимателя государство не может не учитывать экологической и

социальной эффективности проектов. Это значит, что с вложенным капиталом должны

сопоставляться не только "чисто денежные" доходы государства и

общества от реализации проекта, но и социальные и экологические результаты

проекта. При этом в реальности могут возникнуть три ситуации:

-

по данному проекту и социальные, и экологические результаты оценены в

денежном выражении, причем соответствующие расчеты достаточно точны и

методически правильны;

-

по данному проекту социальные и экологические результаты оценены

качественно, проектировщик не в состоянии дать им какую бы то ни было

стоимостную оценку;

-

часть социальных и/или экологических результатов проекта оценена в

денежном выражении, другая часть охарактеризована качественно.

Ясно, что в

первом случае доходность проекта должна сопоставляться с социальной нормой

дисконта, которая также адекватно учитывает социальную и экологическую

эффективность государственных инвестиций. Но если использовать эту норму при

решении вопроса о поддержке проекта во втором случае, интегральный эффект

проекта может оказаться отрицательным. Казалось бы, положение можно исправить,

выбрав во втором случае меньшую норму дисконта. Но это создает две

дополнительные сложности. Во-первых, открывается широкое поле для субъективных

корректировок этой нормы под предлогом учета "внеэкономических

эффектов". Во-вторых, проекты, где часть подобных эффектов количественно оценена

(третья из указанных выше ситуаций), приравниваются к тем, где подобные эффекты

не оценены вообще (вторая ситуация). С этих позиций более правильным было бы

иное решение – использовать единую норму дисконта для всех проектов, однако

учитывать неоцененные или неадекватно оцененные в денежном выражении социальные

и экологические эффекты при принятии решений о поддержке проекта. Тогда во

второй и третьей ситуациях государству и обществу придется смириться с тем, что

по некоторым проектам, которые будут поддерживаться, интегральный эффект (а

точнее, его измеренная часть) будет отрицательным. Иными словами, здесь следует

"принести в жертву" принцип положительности и максимума эффекта,

поскольку речь идет о ситуациях, когда возможность полной и адекватной оценки

самого этого эффекта отсутствует. Отклонения социальной нормы дисконта от

коммерческой могут быть как в сторону повышения, так и в сторону снижения

социальной нормы дисконта.

Можно

указать два обстоятельства, обусловливающих снижение социальной

нормы дисконта против коммерческой. Во-первых, если "обычный" проект

в целом эффективен с коммерческой точки зрения, предприятие может найти

возможность реализовать его и без государственной поддержки. На долю

государства остаются менее эффективные проекты, которые необходимо реализовать

по экологическим, социальным или иным соображениям. Во-вторых, общество обязано

в большей мере задумываться о будущем и в большей степени учитывать отдаленные

последствия реализации проекта, чем частные инвесторы. Это означает, что при соразмерении

разновременных эффектов эффекты какого-либо отдаленного, например 15-го года

реализации, проекта общество должно оценивать выше, чем инвестор, а это

возможно, только если норма дисконта для него будет ниже.

На величину

социальной нормы дисконта влияют также факторы риска. Поэтому, если при

установлении социальной нормы дисконта и учитывается доходность коммерческих

проектов, то только таких, которые сопряжены с минимальным риском, а эта

доходность невелика. Соответственно становится невысокой и стоимость

государственных ценных бумаг, зато доход по ним в наименьшей степени подвержен

риску. Не случайно по этой причине коммерческая норма дисконта устанавливается

обычно на уровне не ниже, чем доходность государственных ценных бумаг.

Повышение

социальной нормы дисконта против коммерческой обусловлено ограниченностью

собственных средств государства, точнее, ограниченностью имеющихся в

распоряжении государства инвестиционных ресурсов, определяемых государственным

бюджетом.

Бюджетная

норма дисконта, используемая для оценки эффективности участия бюджета в

реализации проекта, должна рассматриваться как национальный параметр и

устанавливаться централизованно (например, методом проб и ошибок) органами

финансового управления в увязке с прогнозами экономического и социального

развития страны и регионов. В отличие от социальной нормы дисконта она в

меньшей степени учитывает общественную ценность производимых и потребляемых

ресурсов, зато учитывает соотношение спроса и предложения на бюджетные

средства. В настоящее время постановлением Правительства РФ № 1470 от 22 ноября

1997 г. рекомендовано принимать эту норму на уровне реальной ставки

рефинансирования ЦБ РФ.

|