|

И.Н. Олейникова

Финансы, денежное обращение и кредит: конспект лекций

Таганрог: ТРТУ, 1996.

Тема 8. Страхование

8.2. Общие основы построения основных тарифов

Тарифы

устанавливаются приминительно к однородным объектам страхования и соответствуют

объему страховой ответственности по видам страхования.

Кроме того

возникают колебания тарифов.

- по

территориальному принципу;

- в

зависимости от рискованности отдельных групп и объектов;

Таким

образом, различают тарифы расчетные и коньюктурные.

Расчетные

тарифы определяются с помощью расчетов на основе методов математической

статистики. Коньюктурные тарифы строятся путем корректировки расчетных тарифов

в зависимости от различий в страховом риске.

Существуют

особенности построения тарифов по рисковым видам страхования и страхованию на

дожитие.

8.2.1. Построение тарифов по рисковым видам страхования

Рисковыми

являются виды страхования, которые не имеют сберегатель-ной и накопительной

функций:

- все виды

имущественного страхования ;

- страхование

ответственности;

- страхование

предпринимательских и финансовых рисков;

- страхование

риска потери здоровья от заболевания или несчастного случая.

Это, как

правило, краткосрочные виды страхования.

Определение

нетто-ставок (или вероятной суммы ущерба) по рисковым видам страхования

сводится к определению вероятности наступления страховых случаев в период

страхования (тарифный период).

Данная

вероятность определяется следующими показателями:

1) частота

страховых событий или количество страховых случаев на один объект страхования

, ,

где:

СП - число страховых случаев, произшедших в период страхования, ОБ - общее

количество застрахованных объетов;

2) убыточность

страховой суммы. Поскольку нанесенный ущерб можно выразить в форме страхового

возмещения (В), а количество застрахованных объектов можно представить как

совокупную страховую сумму (С), то мы получаем следующее соотношение:

Данные о сумме

страховых выплат и совокупной страховой сумме берутся из данных бухгалтерской

отчетности страховщика.

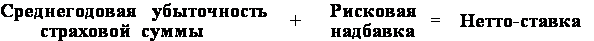

На основе

тарифного периода исчисляется среднегодовой показатель убыточности страховой

суммы по каждому виду страхования. Этот показатель и является основой для

определения нетто-ставки в тарифе.

Поскольку

фактически показатели убыточности могут отличаться от средней величины, то к

основной нетто-ставке добавляется рисковая надбавка (стандартное отклонение).

Нагрузка к

нетто-ставке определяется на основе ее удельного веса в брутто-ставке, как

правило, за истекшие два года.

Страховой

рынок России находится в стадии становления, в этой связи страховые организации

не имеют достаточного опыта для проведения самостоятельной тарифной политики и

пользуются методиками расчета Федеральной службы России по надзору за страховой

деятельностью.

Данной службой

подготовлены две методики расчета тарифных ставок по рисковым видам

страхования.

Первая

методика применяется для расчета тарифов по рискам,характеризующимся

устойчивостью их реализации в течении трех-пяти лет и представленным большим

числом договоров. В качестве исходных данных для расчета используются

показатели вероятности наступления страхового случая, предполагаемое количество

договоров страхования, дисперсия выплат страхового возмещения.

Вторая

методика основана на анализе фактической убыточности по отдельному виду

страхования за 3-5 лет. Методика применима только в том случае, когда динамика

фактической убыточности описывается прямой линией.

8.2.2. Тарифы по страхованию жизни

Основу

расчетов составляют таблицы смертности и средней продолжительности жизни

населения. Примечательно, что впервые такие таблицы были разработаны римским

юристом Ульпианом (3 в. до н.э.). Данные таблицы содержат информацию о

смертности населения и доживаемости при переходе в другую возрастную

категорию.

Поскольку

страхование жизни является долгосрочным, этопозволяет страховщику иметь

значительные свободные резервы (запасные фонды). Страховщик, в соответствии с

действующим законодательством, может инвестировать временно свободные средства

запасных фондов и получать определенный доход.

Получаемый

таким образом дополнительный доход позволяет страховщику снижать нетто-ставку

по данному виду страхования.

Удешевление

производится с помощью механизма дисконтирования. Дисконтирющие множители

определяются с учетом того процента доходности, который страховщик получает на

вложенные средства запасных фондов.

Нагрузка в

тарифе определяется аналогично подходу в рисковых видах страхования.

|